近日,曾將陸金所、紅嶺創投等知名P2P平臺列入“黑名單”的大公國際又發布了最新公告。鑒于P2P平臺車融資存在第三方資金托管等重大信息披露不充分,涉嫌自擔保,債務人償債能力無法評估等問題,并將其列入“黑名單”。

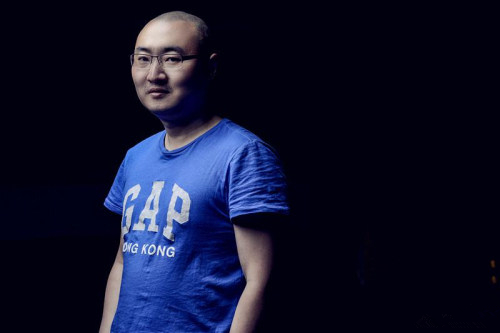

對此,車融資COO李雪在接受《中國經營報》記者采訪時承認,由于前期監管細則不明朗及工作疏忽,平臺確實沒有進行第三方資金托管。不過,隨著近期指導意見的出臺,目前平臺已與易寶支付、連連支付就資金托管問題進行接洽。

不過記者隨后致電了多位業內人士,他們均表示,對于P2P平臺而言,如果沒有第三方機構進行資金托管,很有可能會涉嫌自融、建立資金池或者發布虛假標的。一旦平臺出現問題,將會給投資者帶來巨大損失。

風險難評估

根據大公國際公告,之所以將車融資列入黑名單,主要是因為該平臺對于重大信息披露不足,債務人能力無法評估及涉嫌自擔保三方面問題。

在車融資平臺上的融資項目,相關信息包括債項信息披露并不充分。“債項僅用文字簡單說明抵押物信息、借款用途與風控審核,未披露債務人信息與還款來源,債項中披露的與抵押資產相關的證明文件信息存在遮擋;抵押債項未公布抵押物價值評估證明”。

對此,李雪表示,出于保護借款人個人隱私的考慮,平臺對非標的投資者債項信息披露確實不夠充分,只有當投資者投資該標的后,才能完整獲得借款人相關信息。此后,記者嘗試在車融資上進行投標求證,不過由于平臺目前無新標,無法得到證實。

然而,正是由于平臺債項未披露債務人信息、債務人償債來源證明文件以及抵押物價值評估證明,因此,債務人償債能力無法評估。而投資者評判一個項目的風險基本都是在投資之前進行,這個階段無法完全看到項目的全部信息很有可能會影響到投資者對風險的判斷。

例如債項“奧迪Q7抵押借款”僅用文字簡單描述抵押車輛信息與借款用途,未披露債務人信息、還款來源、債務人具體財務狀況及相關償債來源證明文件,也未提供抵押車輛第三方估值證明,無法判斷債務人償債現金流以及抵押資產的真實價值能否完全覆蓋融資金額,投資風險較大。

盈燦咨詢高級研究員張葉霞對記者表示,目前整個P2P行業對貸款人信息披露一直處于參差不齊的狀態,很多公司對信息披露的意愿都不同。不過,越是正規的平臺其透明度也會相應越高。“只對投標用戶進行債項信息披露,其風險很高。一旦投資進入,即使后期投資者發現標的有問題也無法退出,將會給投資者帶來巨大損失。”

另一位不具名資深人士認為,標的債項信息對投資者投資判斷具有很大影響,正規、透明的平臺都應該進行披露。“況且,這些抵押車輛評估、貸款人借款用途和還款來源等都不是涉及到個人隱私的敏感信息”。

此外,大公國際認為平臺涉嫌自擔保。根據車融資官網稱“風險保障金由車融資和合作機構共同發起成立,根據項目金額按比例提取,用以逾期墊付”,并承諾“平臺服務方設立風險保障金,當受讓債權發生違約并且回購承諾人無法按合同約定時間回購債權時,由風險保障金先行承擔風險,再由回購承諾人根據協議和擔保約定代為償付”,且披露“風險保障金的啟動額度為100萬元,由平臺出資”。平臺設立風險保障金并承諾逾期墊付,風險保證金來源為自有資金以及從合作機構收取,涉嫌自擔保。

對此,李雪表示,考慮到目前并無法律明文規定采用風險保障金系自擔保模式,因此采用何種模式屬于公司自主選擇。如果以后有明文規定,平臺也將適時進行模式調整。

資金托管存疑

值得注意的是,車融資并未披露第三方資金托管協議。面對記者的疑問,李雪以“前期監管細則不明朗以及工作細節疏忽,平臺確實至今沒有進行第三方資金托管”作為回應。隨后,她表示,隨著指導意見的出臺,目前平臺已與易寶支付、連連支付就資金托管問題進行接洽。

記者隨后致電易寶支付和連連支付相關負責人。連連支付表示,經詢問相關業務人員,目前雙方確實在進行接洽。另外,易寶支付表示,由于全國有很多業務人員,目前無法確認是否有接洽。

第三方資金托管機制的建立,一方面是為了避免平臺因為經營不善導致挪用交易資金,另一方面也是避免P2P平臺進行非法集資。目前來看,國內絕大多數的P2P平臺都采用了第三方資金托管模式,更有一些平臺開始將資金托管到銀行,以實現資金隔離。據了解,車融資這種不進行第三方資金托管的平臺在正規平臺中并不多見。

“盡管目前相關部門未正式表態平臺沒有資金托管就一定是資金池模式,不過,平臺涉嫌資金池的可能性很大。在無第三方資金托管的情況下,一旦平臺自身經營出現問題,平臺很有可能會直接挪用交易雙方的資金,給投資者帶來巨大損失。”張葉霞向記者解釋平臺沒有資金托管的嚴重性。

所謂資金池,顧名思義,即平臺用戶的交易資金存放于平臺開設的指定賬戶,平臺對這些資金有絕對的管理權限(包括挪作他用)。上述資深人士亦認為,對于P2P平臺而言,如果沒有第三方機構進行資金托管,很有可能會涉嫌自融、建立資金池或者構建虛假標的。

“一般而言,采用第三方資金托管可以實現P2P平臺賬戶和投資者賬戶的分離,為投資者資金增加風險隔離手段。”該人士指出。

7月18日,央行等十部委聯合發布《關于促進互聯網金融健康發展的指導意見》(以下簡稱《指導意見》)終于落地。《指導意見》中明確指出,市場建立客戶資金第三方存管制度,從業機構應當選擇符合條件的銀行業金融機構作為資金存管機構,對客戶資金進行管理和監督,實現客戶資金與從業機構自身資金分賬管理。

“盡管新規要求銀行作為平臺資金存管機構,不過目前行業內主要還是由第三方支付機構進行資金托管。隨著指導意見的出臺,不少第三方支付機構已經開始與銀行進行接洽,未來很可能是兩者進行合作托管。不論是采用何種托管方式,都將有利于降低借款人風險。”張葉霞說。

值得注意的是,近日已有兩家規模較大的深圳系P2P平臺國湘資本、融金所先后被深圳市經偵部門介入。其中,國湘資本包括CEO在內的22名員工被刑拘至今未釋放。有消息指出,在深圳經偵采取行動后,上海、北京等地也將開始對涉嫌違規的P2P進行調查,互聯網金融行業全國性整治或許正式開啟。